Bagaimana Internal Rate of Return (IRR) mempengaruhi Proses Pengambilan Keputusan Investor Real Estate?

Artikel ini berusaha untuk mengungkap konsep IRR, pro dan kontranya dan bagaimana Anda harus menggunakannya untuk meningkatkan pemahaman Anda tentang peluang real estat.

Daftar Isi

- Apakah IRR itu?

- Oke, jadi apa itu NPV?

- Keuntungan IRR

- Batasan IRR

- Bagaimana Memanfaatkan IRR secara Efektif untuk Investasi Real Estat

Bayangkan Anda disajikan dengan 2 transaksi real estat, satu dengan IRR 8% dan yang lainnya dengan IRR 18%. Apakah peluang IRR yang lebih tinggi selalu menunjukkan bahwa ini adalah peluang yang lebih baik? Apakah IRR satu-satunya ukuran yang harus Anda perhatikan? Artikel ini berusaha untuk mengungkap konsep IRR, pro dan kontranya dan bagaimana Anda harus menggunakannya untuk meningkatkan pemahaman Anda tentang peluang real estat.

Apakah IRR itu?

IRR adalah salah satu dari banyak metrik investasi yang digunakan oleh investor real estat untuk menilai profitabilitas investasi potensial. Ini mempertimbangkan nilai waktu dari uang/time value of money (TVM) dan biasanya dinyatakan dalam persentase tahunan.

Jadi, apa itu TVM? TVM, juga dikenal sebagai Present Discounted Value, adalah sebuah konsep yang menyarankan bahwa jika diberi pilihan, investor akan lebih suka menerima uang lebih awal daripada nanti, dengan hal-hal lainnya tetap sama. Dengan kata lain, satu dolar saat ini bernilai lebih daripada satu dolar setahun ke depan. Investor lebih suka menghindari ketidakpastian karena inflasi dan risiko pembayaran kembali, dan dapat menggunakan uang yang diterima sebelumnya untuk menginvestasikan kembali atau menghasilkan lebih banyak kekayaan di kemudian hari. Untuk memahami IRR sepenuhnya, oleh karena itu penting untuk memahami konsep Net Present Value (NPV) terlebih dahulu karena kedua konsep ini saling terkait.

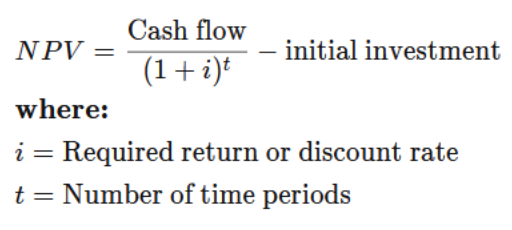

Gambar 1: Rumus NPV

Oke, jadi apa itu NPV?

Pertama-tama, NPV dinyatakan sebagai angka positif atau negatif yang memperhitungkan semua arus kas masa depan dan mendiskon arus kas tersebut menggunakan rate of return tertentu (ditentukan oleh investor; investor yang berbeda memiliki tingkat pengembalian yang berbeda) dan dikurangi investasi awal untuk mendapatkan angka akhir (lihat Gambar 1 untuk rumus NPV). Ide utama untuk NPV adalah untuk menentukan apakah kita layak untuk berinvestasi dalam proyek/peluang investasi dengan mempertimbangkan nilai sekarang dari arus kas masa depan (keuntungan) dan pengeluaran biaya awal misalnya biaya pembelian dan biaya renovasi. Jika NPV positif kesempatan proyek/investasi kemungkinan besar akan diterima, atau ditolak jika NPV negatif. Dalam konteks peluang real estat yang sebenarnya, tidak ada sponsor yang akan membawa kesepakatan dengan NPV negatif ke meja.

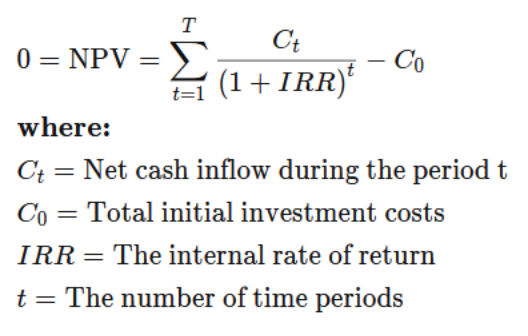

Daftar di RealVantageGambar 2: Rumus IRR

Setelah kita memahami konsep NPV, sekarang saatnya bagi kita untuk mempelajari kembali IRR. IRR dibangun di atas konsep NPV tetapi perbedaan utamanya terletak pada tingkat diskonto untuk menyamakan nilai sekarang dari arus kas masa depan dengan pengeluaran biaya awal (lihat Gambar 2 untuk rumus IRR). Dengan kata lain, IRR adalah tingkat pengembalian yang harus digunakan agar NPV menjadi nol. Untuk mendapatkan angka IRR, seseorang dapat dengan mudah mendapatkannya melalui penggunaan kalkulator finansial atau hanya dari fungsi IRR di Excel. Dengan menggunakan angka IRR yang diperhitungkan, investor kemudian dapat menggunakannya untuk membuat keputusan tentang daya tarik investasi di antara faktor-faktor lain.

Keuntungan IRR

Ada beberapa keuntungan yang dapat diberikan IRR bagi investor real estat:

Khusus untuk IRR,

1) Dengan menggunakan NPV, seorang investor dapat membandingkan profitabilitas absolut dengan mudah. Tetapi pemilihan menjadi lebih rumit ketika periode investasi bervariasi di berbagai proyek. Misalnya, tidak mudah untuk memilih antara proyek dengan NPV lebih tinggi tetapi jangka waktu investasi lebih lama dibandingkan dengan proyek lain dengan NPV lebih rendah tetapi masa investasi lebih pendek. Dengan demikian, IRR lebih unggul daripada NPV dalam aspek ini karena memperhitungkan proyek dengan periode investasi yang berbeda, menormalkannya, dan memberikan dasar perbandingan yang standar kepada investor.

Serupa dengan NPV,

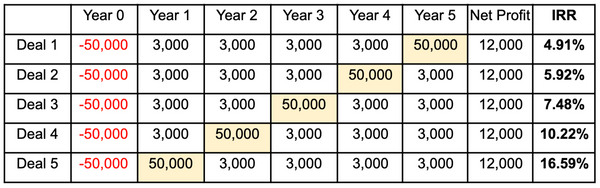

2) Ini merangkum konsep TVM untuk memberi investor sebuah angka untuk mengevaluasi daya tarik investasi. Meskipun laba bersih untuk semua 5 transaksi pada Gambar 3 adalah sama, IRR berbeda secara signifikan karena waktu arus kas. Menerima sebagian besar arus kas lebih awal tentu lebih disukai dibandingkan dengan menerimanya di kemudian hari. Seperti yang ditunjukkan pada Gambar 3, keputusan untuk menerima $ 50.000 baik pada tahun 1 (atau Transaksi 5) atau tahun 5 (atau Transaksi 1) menghasilkan perbedaan IRR yang mengejutkan sebesar 11,68 poin persentase! Dengan demikian, selain dari laba bersih, IRR dapat memberikan lapisan keuntungan tambahan bagi investor real estat karena mempertimbangkan esensi TVM.

Gambar 3: Dampak TVM pada IRR

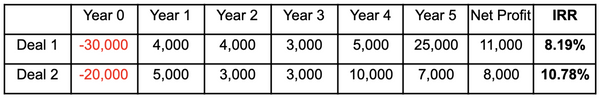

3) Ini mendasari perbandingan untuk berbagai transaksi real estat dengan profil arus kas yang bervariasi tetapi dengan periode investasi yang sama. Seperti yang ditunjukkan dari Gambar 4, IRR mampu memberikan investor real estat dasar evaluasi standar ketika 2 transaksi dengan profil arus kas yang berbeda disajikan. Meskipun Deal 1 menghasilkan laba bersih yang lebih tinggi bagi investor, tampaknya tidak menarik secara standar ketika IRR diperhitungkan. Oleh karena itu, IRR ini dapat memberi investor real estat cara yang cepat dan mudah untuk membandingkan berbagai peluang dengan berbagai profil arus kas.

Gambar 4: IRR Menstandarisasi Transaksi dengan Arus Kas yang Bervariasi

Batasan IRR

Di sisi lain, IRR memang memiliki batasan yang harus diperhatikan investor:

Khusus untuk IRR,

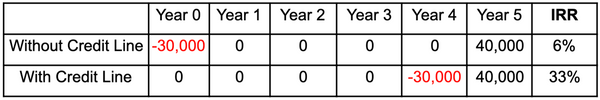

1) IRR dapat direkayasa secara finansial dengan mengorbankan investor. Penggunaan jalur langganan (juga dikenal sebagai jalur kredit) adalah salah satu contoh bahwa sponsor dapat secara finansial merancang IRR yang lebih tinggi untuk keuntungan pribadi mereka. Jalur langganan pada dasarnya adalah fasilitas kredit yang diberikan oleh bank untuk memberikan sponsor akses dana yang cepat selama mereka dapat menemukan investor untuk memberikan modal mereka (yaitu memiliki kemudahan untuk menarik modal yang berkomitmen setiap kali sponsor membutuhkan dana). Dengan kemudahan mendapatkan jalur berlangganan, para sponsor tidak perlu melalui proses rumit untuk mencari dana dari investor selama fase awal ketika mereka memperoleh peluang baru. Seperti yang ditunjukkan dari Gambar 5, sponsor dapat menggunakan jalur langganan untuk mendanai proyek selama fase awal dan kemudian memanfaatkan dana investor pada tahun ke-4 untuk merancang IRR yang lebih tinggi secara finansial. Meskipun mencari jumlah dana yang sama dari investor, waktu saat dana digunakan dapat menyebabkan perbedaan IRR yang mencolok sebesar 27 poin persentase! Beberapa sponsor mungkin mengadopsi perilaku manipulatif karena IRR yang lebih tinggi akan menghasilkan biaya yang lebih tinggi bagi mereka atau memungkinkan mereka untuk mengumpulkan modal dengan mudah.

Gambar 5: Bagaimana IRR Dapat Direkayasa Secara Finansial

2) Asumsi implisit saat menggunakan IRR adalah bahwa arus kas masa depan dapat diinvestasikan kembali pada tingkat yang sama dengan IRR. Asumsi ini tidak praktis karena IRR terkadang sangat tinggi dan kesempatan untuk menghasilkan pengembalian seperti itu mungkin tidak tersedia ketika arus kas didistribusikan kembali ke investor.

3) Ukuran IRR tidak memperhitungkan ukuran proyek saat membandingkan kesepakatan yang bersaing. Proyek yang lebih kecil mungkin tampak lebih menarik karena IRR yang lebih tinggi, tetapi mengabaikan fakta bahwa proyek lain yang lebih besar bersaing dapat menghasilkan arus kas yang jauh lebih tinggi dan mungkin keuntungan yang lebih besar.

Mirip dengan NPV dan sebagian besar perhitungan pengembalian (returns),

1) Seperti halnya kebanyakan ukuran pengembalian lainnya, IRR tidak memperhitungkan tingkat risiko. Tanpa mempertimbangkan faktor risiko tersebut, tidak akan memberikan evaluasi yang komprehensif bagi investor. Misalnya, berbagai jenis peluang real estat seperti inti, nilai tambah (value add) dan oportunistis menawarkan IRR yang berbeda dengan berbagai tingkat risiko yang terlibat (misalnya IRR untuk Inti = 7-9%, Nilai tambah = 12-15%, Oportunistis => 20 %). Dengan demikian, IRR yang lebih tinggi tidak hanya berarti bahwa ini adalah investasi yang baik karena sponsor dapat mengambil risiko yang jauh lebih tinggi yang mungkin tidak sesuai untuk investor tertentu jika mereka hanya mengandalkan IRR untuk proses pengambilan keputusan mereka.

2) IRR tidak memperhitungkan perubahan yang terjadi selama periode investasi atau kualitas asumsi yang mendasarinya. Karena IRR adalah angka yang diproyeksikan, kejadian tak terduga seperti kehilangan penyewa, kerusakan properti akibat bencana alam, dan kejadian angsa hitam seperti COVID-19 tidak diperhitungkan saat memproyeksikan angka tersebut. Peristiwa tak terduga tersebut dapat berdampak signifikan pada IRR yang diproyeksikan yang akan membuat proses evaluasi investasi awal menjadi sia-sia.

Bagaimana Memanfaatkan IRR secara Efektif untuk Investasi Real Estat

Mirip dengan metrik investasi lainnya, IRR tidak boleh digunakan sendiri untuk evaluasi investasi terutama untuk transaksi real estat. Untuk memanfaatkan IRR secara efektif, IRR dapat dikombinasikan dengan metrik lain seperti equity multiple (EM) dan cash on cash returns. EM diperoleh dengan membagi total distribusi kas yang diterima selama bertahun-tahun dengan total ekuitas yang diinvestasikan. EM dapat digabungkan dengan IRR untuk memberikan gambaran yang lebih jelas kepada investor tentang investasi mereka. Karena EM tidak mempertimbangkan TVM, menggabungkannya dengan IRR akan memberi investor gagasan yang lebih baik tentang seberapa efektif dana digunakan oleh sponsor dalam jangka panjang. Selain itu, cash on cash return (atau arus kas bersih tahunan dibagi uang muka investasi) yang hanya memperhitungkan hasil yang diterima per tahun, dapat dianalisis bersama dengan IRR untuk memberikan pandangan jangka pendek dan jangka panjang tentang potensi pengembalian yang dapat diberikan oleh kesepakatan real estat.

Kesimpulannya, IRR adalah metrik investasi penting yang dapat memberikan gambaran sekilas kepada investor tentang bagaimana dana yang diinvestasikan dapat dimainkan dalam jangka panjang dengan mempertimbangkan konsep investasi penting, yaitu TVM. Namun, untuk memanfaatkan sepenuhnya manfaat IRR, ini harus dikombinasikan dengan metrik investasi real estat lainnya untuk memberikan evaluasi yang lebih komprehensif kepada investor untuk proses pengambilan keputusan mereka.

RealVantage adalah platform investasi bersama yang mengizinkan investor kami untuk melakukan diversifikasi antar pasar, sektor, dan strategi investasi.

Kunjungi halaman utama kami untuk mengetahui lebih lanjut!

Daftar di RealVantage